经历了去年四季度以来的“触底反弹”,近来的行情似乎有些“颠簸”。尽管沪指成功收复3300点,但市场分化却十分明显,一半是海水、一半是火焰。

一边是热点轮动快如风扇,人工智能和“中特估”等概念此起彼伏,TMT板块一路狂飙;另一边是新能源、医药等新兴产业集聚的创业板一度陷入调整,定投了这些板块的小伙伴,似乎正在经历被热点“抽水”后的一波三折。

极致轮动的背后是结构性行情的愈演愈烈,指数波澜不惊的背后,赚钱的难度反而有所增大。

可能不少投资者正处于难以坚持的阶段:别处风景似乎更好,保持耐心并不容易;直面账户亏损并继续投入,这样的勇气也很难得。

但成功的投资多少得带点“人弃我取”的逆向思维。三大理由告诉你:当前时点,为什么你的基金定投应该坚持下去。

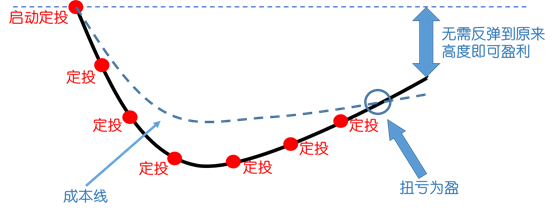

#1 定投的“能量”,正是来自低点的“蓄力”

说实话,定投并不害怕下跌,反而可以有效应对下跌行情。

Why?因为从原理上来说,定投收益=(现价-持仓平均成本)*持有基金份额,如果能在下跌的过程中坚持买入,就可以收集到更为廉价的筹码,不断降低自己的持仓成本,当行情发生好转,基金净值上涨到超过我们的成本时,便能扭亏为盈。

很重要的一点是,由于我们的成本因为低位定投不断降低,因此我们根本不需要行情上涨到原先的初始位置,即可盈利。

举个比较简易的例子:

我们开启按月定投1000元A基金,结果A基金连续回撤,3个月间净值从1元跌到了0.6元。

(以上仅供示例,不代表实际情况,不作为投资建议)

如上图所示,由于我们坚持定投,在跌得越多的时候,同样一笔定投扣款,买到的基金份额就越多,拉低平均成本的效果也就越明显。我们的持仓成本,也就是盈亏平衡点,一路从1元下降到0.77元。

换句话说,我们想回本并不需要基金净值修复至1元,回到0.77元即可。如果基金净值涨回1元,我们的定投收益率可达(1-0.77)0.77=30.6%!

那么,如果我们还能克服人性,践行“越跌越买,低位多买”会怎么样呢?

(以上仅供示例,不代表实际情况,不作为投资建议)

因为在低位加大了定投力度,我们的持仓成本可以摊薄得更低,基金净值回到0.69元即可扭亏为盈。

如果基金净值涨回1元,我们的定投收益率可达(1-0.69)0.69=44.9%!

这便是定投在震荡和下跌行情中的“威力”。

#2 在“低谷期”随意终止定投计划,反而会折损长期收益

从以往走势来看,股市是有牛熊周期的,一次完整的基金定投,一定是要放在一个牛熊周期中来看。

但是,部分投资者在行情持续震荡或震荡下行的过程中,发现坚持了很久的定投也迟迟赚不到钱,就开始出现比较焦躁、不耐烦的心态,可能会主动中断甚至停止定投。

那么,这样做为什么会折损长期收益呢?

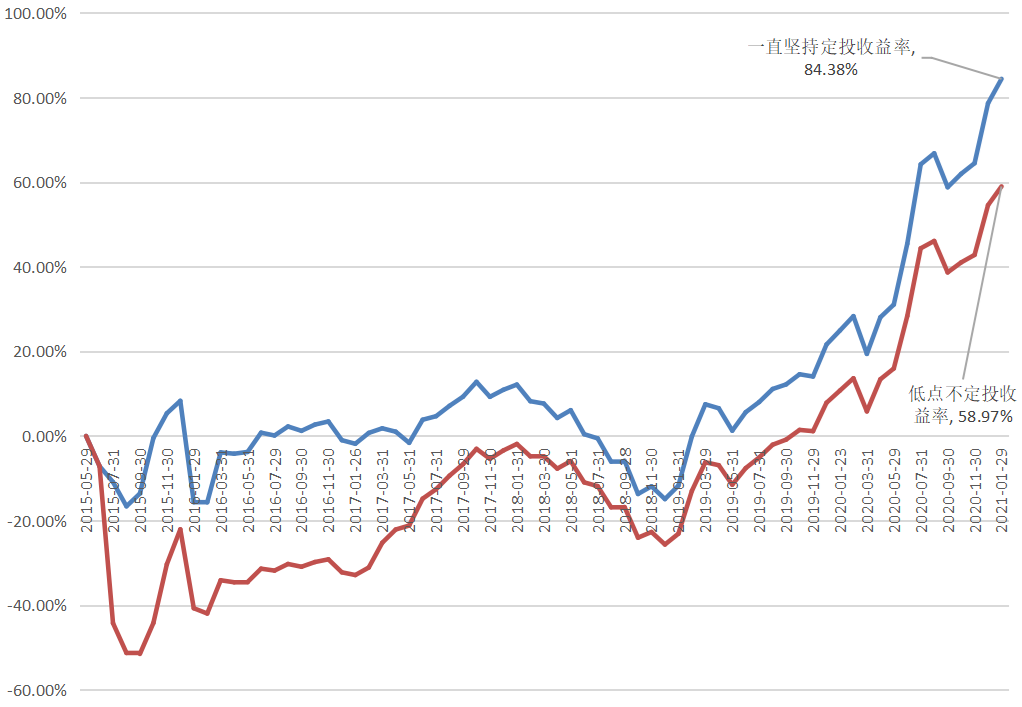

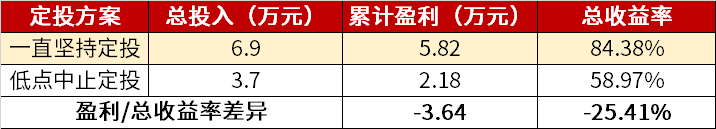

我们以定投万得偏股混合型基金指数为例。

从2015年5月至2021年1月这5年多的时间里,该指数经历了一轮较为完整的定投微笑曲线,但期间也有不少波折,需要历经三次较为难熬的市场底部:2015年7月-2015年10月、2016年1月-2017年2月、2018年4月-2019年6月。

万得偏股混合型基金指数走势

数据来源:iFind,统计区间:2015.5.29至2021.1.29,指数历史业绩不预示未来表现,不构成投资建议。

假设现在有两套定投方案:

在此期间一直坚持月末定投1000元,不停止、不间断;

在前述三个低谷时间段中止定投,待市场反转后再恢复定投。

偏股混合型基金指数:一直坚持定投VS低点不定投

计算结果显示:

数据来源:根据iFind进行计算,统计区间:2015.5.29-2022.1.29,定投日:每月月末;以偏股混合型基金指数为模拟定投标的;忽略费用,每月定投m元,定投收益公式:R=【(m/x1+m/x2+……m/xn)*Xt – b】/b =【(m/x1+m/x2+……m/xn)*Xt】/b–1;(R=累计收益率,m=当月定投金额,x=买入价,n=定投次数,Xt=赎回日成交价,b=成本);其中,“一直坚持定投”每月定投金额均为1000元;“低点中止定投”在以下月份——2015年7月至2015年10月、2016年1月至2017年2月、2018年4月至2019年6月,定投金额为0元,其他月份定投金额为1000元。此数据为历史模拟收益率,模拟收益不代表历史的真实收益,也不代表未来的预期收益。

背后的原因在于,在一个长期的定投过程中,获胜的关键其实是“低处买入的廉价份额”,试图通过终止定投来避开下跌区间,实际上也是错过了最好的定投加仓时机。如果只在高位时买入,低位时停止,那成本就很难降下来,自然破坏了基金定投的原理。

而且基金定投这种投资方式,目的就是忽略市场的波动,减少短期的恐慌。还有很多升级版定投策略,其本质就是低位多买、高位少买,以便将成本摊到更低,从而获取更高的收益空间。一旦错失低吸的筹码,定投盈利之路也将变得更加漫长。

如果基金净值还处于下降区间,可能说明还在微笑曲线的左半边,这时因为市场表现不佳就停止定投或者忍不住卖出的话很可能会亏损。

当基金净值开始持续上涨、见到微笑曲线扬起右半边之后,就可以结合对市场的判断,以及自己的投资目标和预期收益率来决定是否停止定投或者赎回基金。

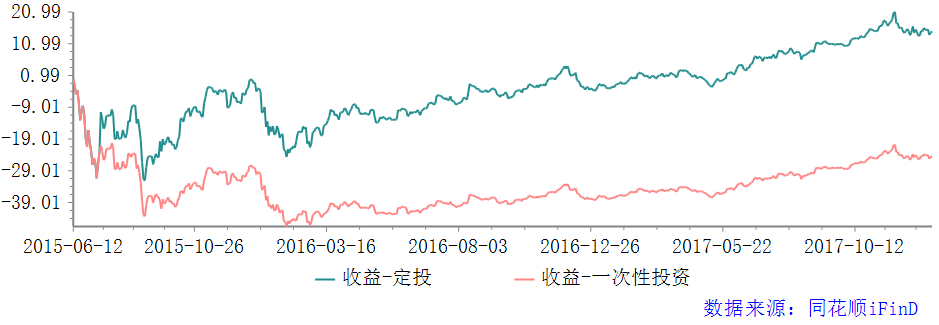

#3 买在高点也无需担忧,定投有望助你穿越牛熊

我们举过这样一个例子:

假设我们入市的时候很不幸赶上了上轮牛市的高点,比如2015年6月12日,这一天上证指数达到了近十年的顶峰5178点,我们在这一天启动按月定投沪深300指数,算是启动在珠穆朗玛峰上了吧?

如果在2017年12月31日全部赎回,此时大盘在3300点左右,距离当初的5178点还有十万八千里。

这种极端不利的情况下,定投的收益是多少呢?

直觉上看,肯定亏损很多,离回本还早对吧?那实际情况呢?

数据来源:同花顺iFind,指数的过往业绩并不预示其未来表现。假设定投开始日为2015-6-12,结束日为2017-12-31。每月定投日为定投开始日的次月对日。复合年平均收益率根据计算周期(按日)在所选时间段内拆分出n个区间,复合年平均收益率=[(1+当日收益率)^(365/计算周期天数)−1]100%。本测算不考虑申购、赎回费率。指数历史表现不代表基金产品表现。风险提示:基金定期定额投资不同于零存整取等储蓄方式。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效投资方式。

结果是否令你大吃一惊,在这期间指数回调超过了20%,而定投居然实现了5.58%的年化收益,比不少银行理财还要高。

而如果不使用定投,在最高点一次性买入,拿了2年多还折损了24%的本金,这便是定投对于长期投资的魅力。

最后,我们想说,投资可能就是要学会与不确定性与恐惧共处。万事万物皆周期,股市是如此,任何一个行业和主题也是如此。

股价总是在波动中前行,涨得过多会调整,下跌到底也会反弹。视角拉长,难以坚持的当下,可能是个值得珍惜的时刻。

即便不考虑定投带来的“魔力”,当我们对iFind偏股混合型基金指数成份基金中成立满五年的450只基金(区分AC类)进行回测会发现:

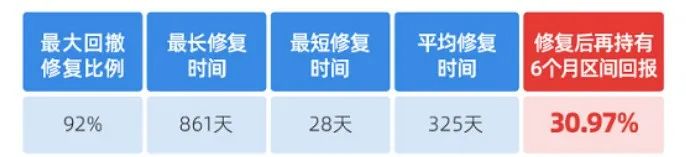

在过去五年这些基金出现最大回撤后,有412只基金能够恢复下跌前的净值,占比高达92%。

更能坚定我们持有信心的数据是,这412只基金在修复最大回撤后的6个月平均回报高达30.97%!

注:数据来源iFind。样本基本为iFind开放式基金分类-混合型基金-偏股混合型基金。统计2017/1/1-2021/12/31基金回撤,则需统计成立满5年的基金(2017年前成立)。根据iFind指数编制规则可能定期纳入并剔除相关成分基金,以上统计基于历史数据分析,不构成对未来的预测或预判,仅供参考。

常有人说,基金投资就是80%的时间布局,20%的时间收获。

如果认可这个道理,与其为了短期的涨跌焦虑,不如选择一个长期看好的产品,设置一个固定扣款频率和扣款金额,然后把其他交给时间。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问题请咨询华夏客服,电话400-818-6666。