- 2

- 评论

- ♥ 收藏

- A大中小

忽如一夜春风来,千树万树梨花开。

五一前的最后一个交易周,A股似乎在孕育着一些新变化。

4月22日本周一,尽管行情整体震荡下行,三大指数收绿,乍看上去是平平无奇的一天。

但如果拿着放大镜细看结构,就会发现一些新的重要信息。

01 行情突然大变天

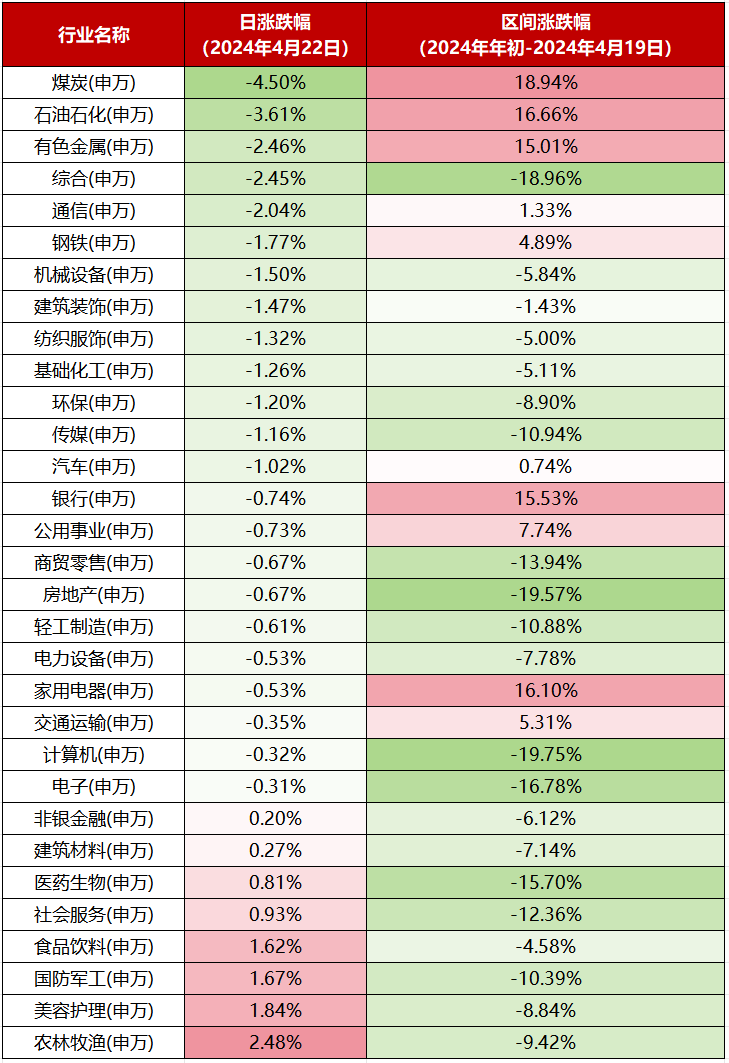

我们先来看行业结构。

下面这张表是31个申万一级行业在“4月22日单日”和“今年年初至4月19日”的涨跌幅表现。

(数据来源:wind,截至2024.4.22)

资源品三巨头煤炭、石油石化和有色金属占据跌幅榜的前三把交椅,领跌全场。

然而,值得注意的是,这三个日跌幅最大的行业正好是今年以来表现最好的行业top5。

也就是说,今年的优等生,最近开始考砸了。

所谓资源品跌倒,核心资产吃饱。

于是周一,经典的核心资产“吃药喝酒”表现不错,食品饮料上涨1.62%,医药生物上涨0.81%。

有一点点意思。

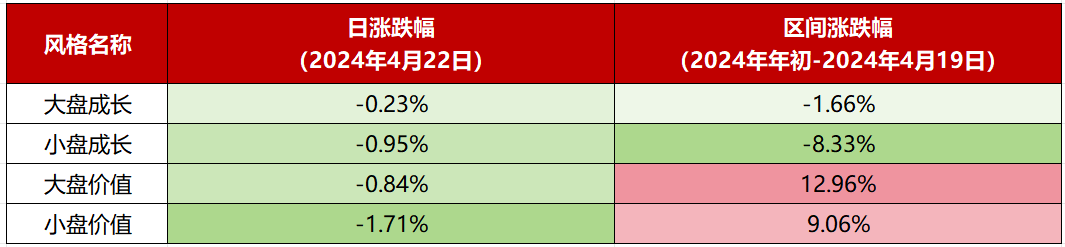

再来看风格结构。下面这张表是四个风格指数在“4月22日单日”和“今年年初至4月19日”的涨跌幅表现。

(数据来源:wind,截至2024.4.22)

年初以来表现最好的大小盘价值板块双双大跌,其中小盘价值风格更是下跌近2%。

年度优等生再度发挥失常。

成长板块表现相对好一些,大盘成长跑赢大盘价值,小盘成长跑赢小盘价值。

如果用一句话来总结本周一的行情,应该是“事情正在起变化”。

那么问题来了,A股的风格转换,真的要来了吗?

02 三年之期已到?

一般来说,A股一轮大的牛熊周期需要5-8年,而市场风格的周期大约在3-5年。

下面这张表是自2005年以来,四种风格指数的年度涨跌幅情况。

根据当年表现的相对强弱,颜色的深重也有所不同。

(数据来源:wind,截至2024.4.22)

不难发现,表格里颜色的分布非常分散,没有一种风格可以“稳坐钓鱼台”,“城头变幻大王旗”才是市场永恒的主旋律。

换言之,每一种风格都有属于自己的主场和水逆期,每隔几年交替一次,不断循环往复。

比如2016-2018这三年,大盘价值风格连续三年表现最强,斩获桂冠。

但从2019年开始,命运的齿轮悄悄转动。大小盘成长风格接力发威,抢占风头。大盘价值在2020、2021这两年却沦为了吊车尾。

而自2022年开始,大盘价值再一次从低潮期中奋起,连续三年表现最强。小盘价值则紧随其后。

可以说,2022年至今,A股市场属于价值风格。而成长风格在经历了上一轮的高潮之后,持续还债。

而眼下,事情变得非常微妙。

从时间维度来说,价值风格已经强势近两年时间。如果按照历史规律,风格转换的节点或许已经渐行渐近了。

历史虽然不会简单重复,却总压着相同的韵脚。

如果“风水轮流转”的规律继续生效,成长风格或许值得获得更多关注。

03 成长最锋利的茅

而眼下,提到高成长性,服务战略性新兴产业和高新技术产业的科创板是绕不开的话题。近期,新质生产力的概念更是把科创板推上了风口浪尖。

新质生产力涵盖战略性新兴产业和未来产业,成长属性满满。前者包含新一代信息技术、新能源、新材料、高端装备、新能源汽车、绿色环保、民用航空、船舶与海洋工程装备等8大新兴产业。后者包含元宇宙、脑机接口、量子信息、人形机器人、生成式人工智能、生物制造、未来显示、未来网络、新型储能等9大产业。

其中,新质生产力与科创板在战略性新兴产业的内涵上不谋而合。

而科创100ETF华夏(588800)所跟踪的科创100指数正是科创板中的中小盘代表。

众所周知,股价的变化是资金推动的结果。行情转暖后,资金进入股市,会推动股价上行。但具体上行的幅度,既要看资金量的多寡,也要看资产“体重”的大小。

一般来说,“体重”越小的资产,越容易被风吹起,飘到天上。而“体重”巨大的资产,可能需要10级狂风才能稍微吹动。因此,市值越小资产,其价格弹性也会更大一些。

因此,在极致的成长风格中,科创100同时还具备的更大的弹性。

公开信息显示,科创100指数由科创板中市值中等且流动性较好的100只证券组成。科创100是科创板第一只,也是唯一一只中小盘风格指数。指数聚焦新质生产力,布局高成长科创黑马,覆盖人工智能、半导体芯片、创新药、新能源等战略性新兴产业和高新技术产业。

应对可能到来的风格切换,科创100ETF华夏(588800)或许是一个值得考虑的选择。

相关基金:

科创100ETF华夏(588800)

华夏上证科创板100ETF联接A(020291)

华夏上证科创板100ETF联接C(020292)

$华夏上证科创板100ETF联接A(OTCFUND|020291)$

$华夏上证科创板100ETF联接C(OTCFUND|020292)$

#最近哪个指数涨了#

#指数掘金小组#

【风险提示】1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.上述基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。9.A类基金认购时一次性收取认购费,无销售服务费;C类无认购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。10.本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。11.个股风险提示:基金管理人对资料中提及的个股仅供参考,不代表基金管理人任何投资建议,不代表基金持仓信息或交易方向,个股涨幅不代表本基金未来业绩表现,不构成任何投资建议或推介。