- 7

- 1

- ♥ 收藏

- A大中小

#钟爱黄金小组#

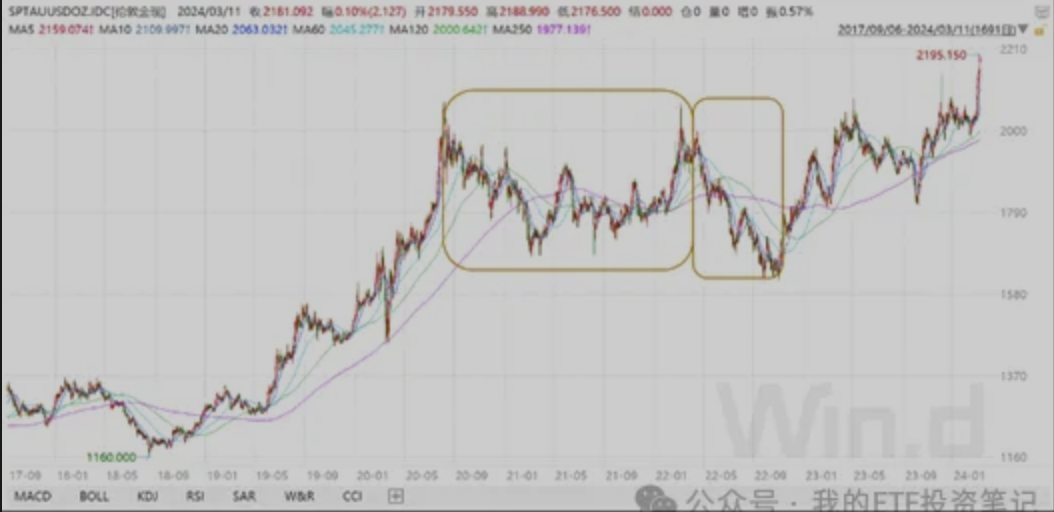

短期由于预期抢跑于基本面,金价或陷入震荡,但调整有限,降息预期叠加美国大选等不确定性事件下,黄金的配置需求较强。未来金价仍有较大的上涨空间,2000年以来美联储降息引发的黄金牛市中,金价的顶部高点都出现在美联储完成所有降息动作之后。

正文如下:

问题1:黄金近期突然快速上涨的原因?

回答:事件方面,纽约社区银行的信用风险担忧。高利率下,商业地产企业压力加大,传导至纽约社区银行(逻辑类似于硅谷银行破产事件,但这次影响小,风波已过)。美元信用的担忧,催化了黄金的避险需求。

此外,基本面方面,市场对于美联储降息预期再度升温,一是美国PMI数据下滑,显示经济有走弱的预期,二是鲍威尔表示明确通胀回落下,美联储在未来几个月将降息。

在此背景下,市场预期美联储6月降息的概率升至57%,2024年美联储降息次数也从此前的预期3次回升至4次。10年美债利率下降了20多BP,对金价形成的提振。

问题2:黄金是否可以上车?

回答:短期从技术指标看,黄金有超买的迹象,但大概率通过震荡或者小幅调整的方式消化,未来仍非常看好,当下可以分批建仓。

问题3:国内金价和国际金价有什么关系?

回答:国内金价跟踪国际金价的波动,因为我国黄金禁止出口,企业持特许证进口。但需要一个汇率的换算,国际金价为【美元/盎司】,国内金价为【元/克】。美元需要换算成元,1盎司=31.1035克。

因此,国内金价和国际金价走势的背离完全由于汇率的波动。

如下图,黑线为国内金价,红线是国际金价,绿线为汇率,红线波动+绿线波动=黑线波动。

问题4:如何分析国际金价的走势?

回答:金价的三重属性。

货币属性:与美元具备替代关系,因此与美元汇率呈反相关。且作为实物避险货币,短期风险事件爆发,催化黄金行情。

商品属性:黄金供给端弹性较小,需求端主要来自于珠宝首饰需求、工业需求、投资需求以及官方储备需求,其中投资需求占比近4成,且波动较大。此外,黄金作为抗通胀商品,通胀上行利好金价。

金融属性:持有黄金没有现金流收益,因此,利率就是黄金的机会成本,利率下行,利好黄金。

问题5:这么多的因素,如何把握黄金的波动?

回答:短期受到美元指数、风险事件、甚至黄金交易需求的影响。但长期来看,这些不决定趋势。

黄金基本面即黄金的定价公式。持有黄金没有利息、本身不创造盈利。

金价上涨对应着通胀预期收益,即黄金的收益。

名义利率是黄金的机会成本,即黄金的成本。

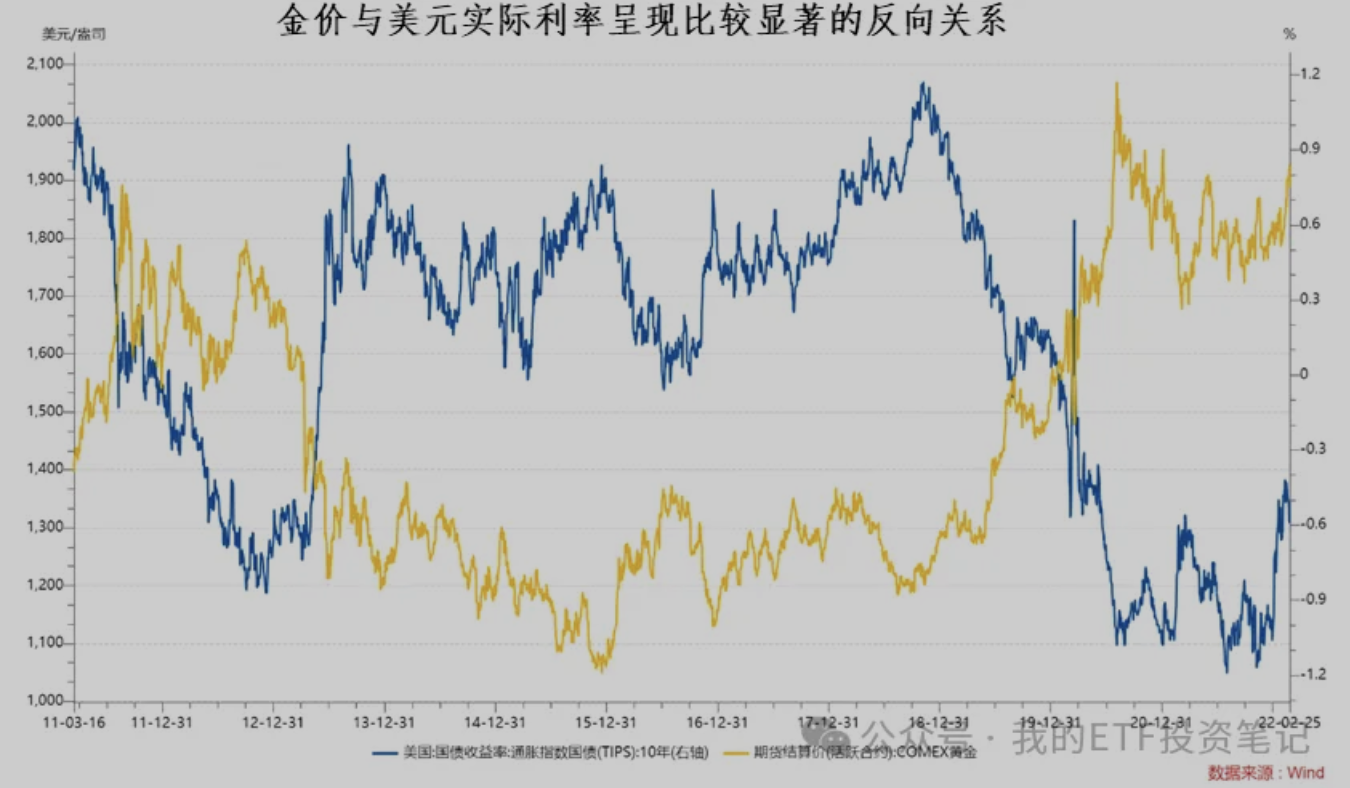

即黄金的定价=通胀预期(收益)-名义利率(成本)= — 实际利率。

即黄金与实际利率呈反比。

历史数据来看,黄金的几轮周期与美国实际利率周期高度重合。

美国实际利率对金价有决定性的影响,从结果来看,也有两层印证:第一,其他因素对金价的影响背后更深层的逻辑是实际利率的变化。第二,其他因素影响金价方向与美元实际利率影响相悖时,美元实际利率影响更为显著。

问题6:为什么分析金价要分析美元的实际利率?

回答:第一,纽约商品交易所黄金交易量超过全球市场的一半。第二,国际上大部分黄金的交易都是以美元计价和结算,因为分析美元的实际利率。

问题7:近年来美联储加息,美债利率上行,但金价并没有对称性的大跌,为什么?

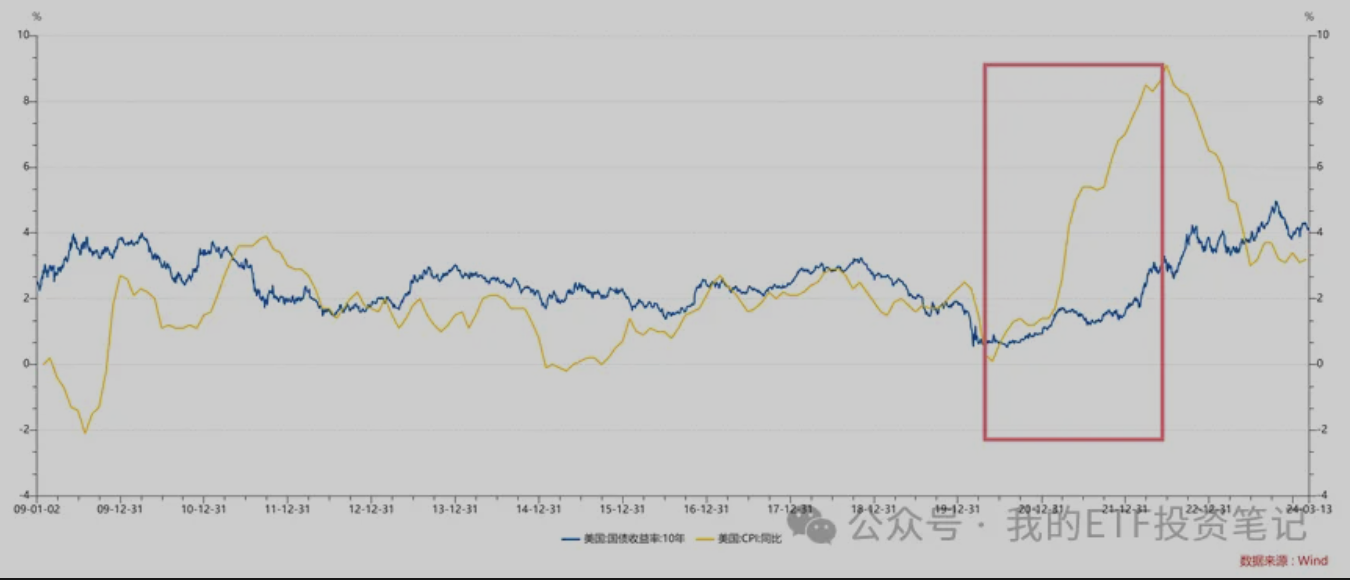

回答:首先,美债利率上行,但美国通胀也上行较多,因此,两者相差的实际利率上行幅度没那么大。

如下图:黄线是美国通胀,蓝线是美债利率。

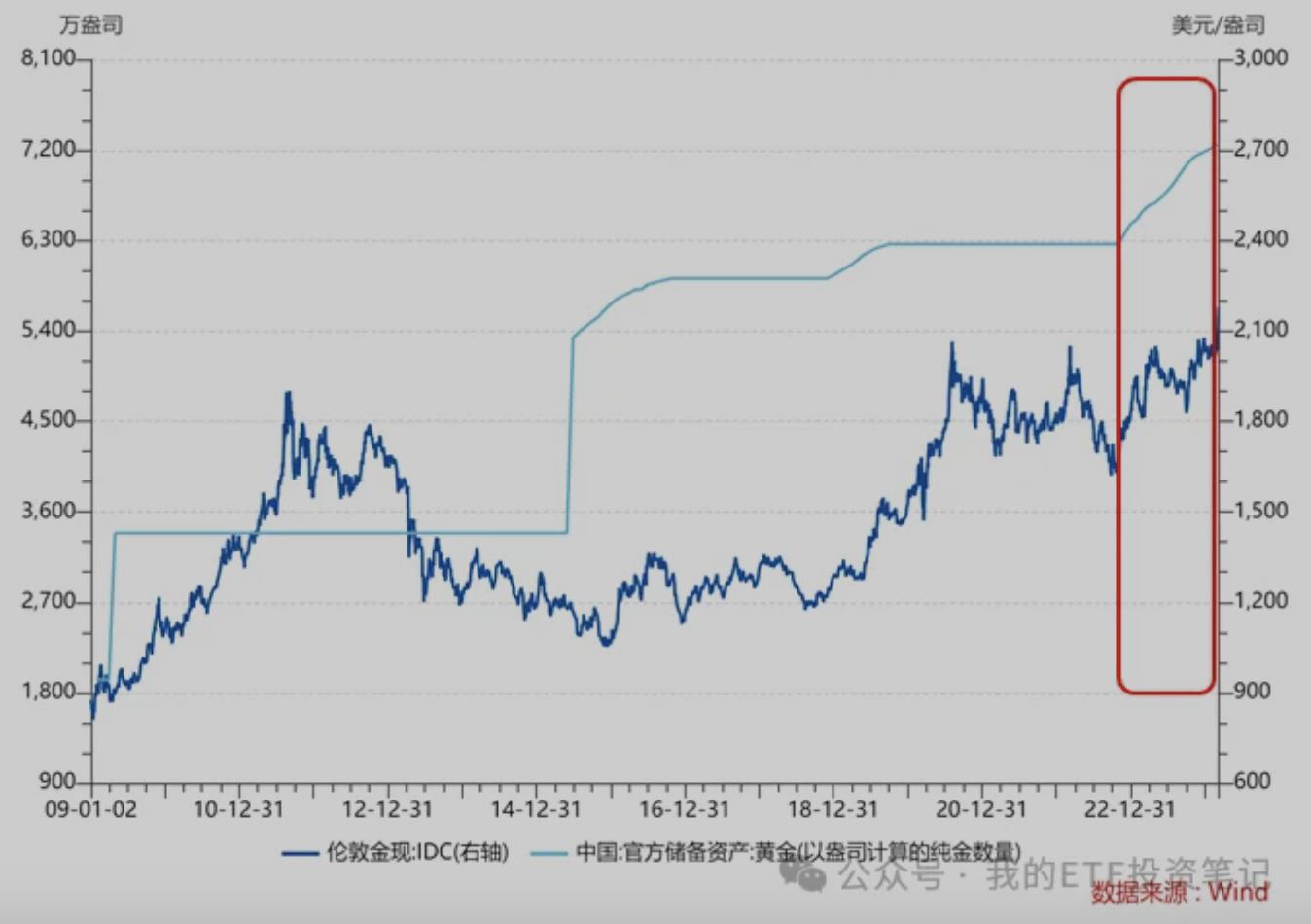

其次,观察到近2年,黄金的避险属性提升。如逆全球化、地缘冲突加剧、美国债务问题等,美元的信用有一定受损。一个体现就是2021年俄乌冲突性下,中东很多央行购买黄金作为外汇储备,减少美元的持有。截至2024年1月,我国央行也连续第16个月增持黄金储备。

如下图:

2021年,虽然美联储退出宽松,但由于避险需求和通胀压力,金价震荡

2022年,美联储开始大幅加息,金价受到冲击。但由于人民币汇率大幅贬值,国内金价有一定的汇兑收益,因此,国际金价跌,国内金价保持稳定。

问题8:2022年11月开始,金价又迎来一波上行,这是为什么?

回答:美国CPI拐点出现,大家对于停止加息的预期,美联储货币政策从收紧周期转向宽松周期:

第一阶段,美联储货币政策拐点预期,支持黄金大幅上涨。

第二阶段,美联储加息的持续性超预期,黄金回调。

第三阶段,美联储加息正式结束,金价又快速上行。

问题9:为什么短期震荡,长期看好金价的走势?

回答:短期不仅技术指标显示超买,且市场预期也有点抢跑,市场预期6月开始降息,我们认为概率不大。因此,这次短期交易行为的抢跑行为,后续兑现没那么快。

长期仍看好,2000年以来美联储降息引发的黄金牛市中,金价的顶部高点都出现在美联储完成所有降息动作之后。因此,目前仍可以期待一个较长的行情。

此外,美元的信用受损不是某个短期事件,“信用贬值”或将在本轮金价上涨中成为新的重要定价因子。

此外,汇率角度,人民币汇率或保持稳定,即使美联储降息,人民币升值压力(国内金价汇兑损失)并不大,因为国内经济预期仍较悲观,国内也可能降息。

问题10:国内投资黄金一般有哪些渠道?

回答:

一是,通过银行买实物金,不过有5个点左右的成本,比如仓储费。

二是,黄金期货,交易起点3万左右,10倍左右的杠杆,高波动高弹性,不过即使长期趋势看对,短期容易被高波动清出去。

三是,黄金股票,股票自带杠杆属性,很多情况下,相当于黄金实物价格的4倍杠杆,但股价和金价常常脱离。

最后,黄金ETF,也是像股票一样交易。不仅能完全跟踪黄金实物价格,且交易便利。

问题11:黄金ETF的交易属性有哪些?

回答:

一是,T+0交易。

二是,投资黄金门槛最低的方式,一手480元左右。

三是,实物支撑,一手=1克黄金,可以实物提取。

四是,无申购费、无赎回费、无印花税。

五是,可以高频交易。

六是,金ETF对应的实物金可以进行租借,租借利息计入基金净资产,可以覆盖基金管理费和托管费。

问题12:黄金ETF有两种实物金的标的,一是AU9999现货合约,一是上海金,有什么区别?

回答:

两种对应的实物都是标准重量1千克、成色不低于99.99%的金锭。价格走势基本上没啥区别,但资产交易规则上有区别。

交易定价:上海金集中定价、每天只有上午和下午2个价,价格稳定性更强;AU9999现货合约是连续竞价,每笔报报价对成交起决定性作用。

费率:上海金免手续费;AU9999现货合约是万四。

交易单位:上海金1千克;AU9999现货合约10克/手

保证金:上海金为保证金交易制度(6%),T+2结算,T+1有一天现金收益;AU9999现货合约全额实盘交易。

因此,跟踪上海金的ETF,可能更好跟踪黄金的价格,跟踪误差或更小,且会有现金利息的额外收益。

相关标的:

$富国上海金ETF联接A(OTCFUND|009504)$

$富国上海金ETF联接C(OTCFUND|009505)$

#离岸人民币兑美元日内涨350点#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。