明天就是处暑了,是二十四节气之第十四个节气。处是终止、躲藏的意思,处暑是表示炎热的暑天结束,处暑这一节气意味着进入气象意义的秋天。

这个炎热的夏天,白天我基本上都躲在家里,尽量少出门,

自然界,一年四季,四季总是不断轮回切换。

股市也是这样,股市总有高潮低潮,在牛市和熊市之间切换,不仅如此,市场风格也是轮回切换之间。

例如2006年开始,市场在银行、地产、证券、有色等蓝筹大盘带动下,呈现价值大盘价值风格,一直到2007年10月大盘见顶,随后风格切换至中小盘,呈现大盘风格下跌,中小成长震荡上扬,但好景不长,中小成长风格补涨3个月后于2008年1月见顶,随后市场进入普跌。

2009年金融危机后,我们出台四万亿刺激计划,随后经济开始见底企稳回升,这时市场从2008年10月至2009年8月,呈现风格不明显普涨,但在经济向好背景下,小公司业绩增长明显优于大公司,2009年8月后市场风格切换至中小成长,大盘股呈现横盘震荡盘跌,而中小成长股继续震荡上涨,直到2010年11月结束,再次进入无普跌状态。

2012年12月至2013年2月,市场在银行券商带动下产生短暂普涨,但2013年4月至2014年7月,市场呈现以中小创成长股风格。

2014年10月至2015年1月,在券商、银行发动行情下,市场出现为期3个月的短暂切换价值大盘风格,随后市场普涨,此时中小成长估值已经很高,但在牛市最后疯狂时刻,连带垃圾股无厘头暴涨,结束这轮牛市。

2016年10月,在新股每周几只甚至高达十只、新股配售、流动性风险、外资加大入市情况下,大盘价值股和中小成长分道扬镳,价值大盘上涨,中小成长下跌,形成巨大剪刀差。2016年10月至2018年1月期间,市场呈现明显价值大盘风格。

2018年2月,在价值大盘见顶情况下,市场在2018年2月至2018年5月期间,风格短暂切换,但随后经济不景气,很多小公司商誉集体业绩爆雷下滑,外部摩擦等因素下,风格切换失败,市场再次回到价值大盘风格占优。

2019年2月在外围缓和,领导讲话,信贷超预期,商誉计提出尽情况下,市场大幅放量,市场风格再次试图切换,2019年2月至2019年4月呈现中小成长占优风格。但是依旧好景不长,在外围反复,经济数据不理想等情况下,风格再次切换失败。

2019年5月至7月期间,市场无明显风格,处于整体盘整阶段。

而最近,从上图看,市场又再次出现风格切换的迹象,对比上面上证指数和创业板指数走势图,创业板指数明显强于上证指数。

那么这次风格切换能否成功呢?

支持切换的一面:

1、业绩方面。

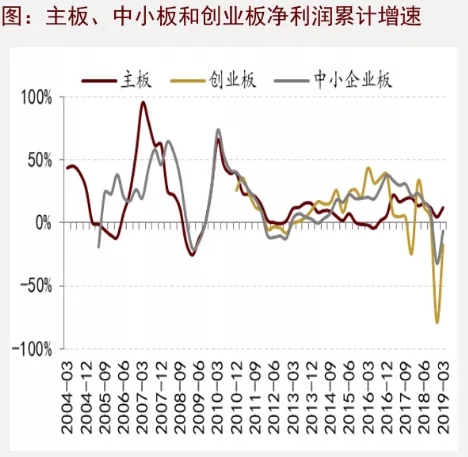

根据统计,受2018年底大量计提商誉和经济欠佳,中小板公司净利润同比下滑22.38%;创业板净利润大幅下滑64.81%。去年大量商誉计提,造成2018年底基数较低,2019年1季度和2季度从已披露数据看,中小板和创业板业绩下滑已经大幅好转,并有望在3季度转为正增长,考虑今年底不会有那么多商誉计提,因此同比增速下半年会呈现好转。

2、政策支持和估值锚定效应。

2019年6月《上市公司重大资产重组管理办法》修改,为促进创业板公司不断转型升级,(1)拟取消重组上市认定标准中的“净利润”指标;(2)拟将“累计首次原则”的计算期间进一步缩短至36个月;(3)拟支持符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市;(4)拟恢复重组上市配套融资。同时最近扩大融资融券标的,主要大幅增加了中小企业进入融资标的,显然政策明显在支持创业板。KC板7月正式推出,代表新兴科技的KC板相关公司估值较高,对比之下中小创板块里的同行业相关公司则显得估值更低,从而形成估值锚定效应。

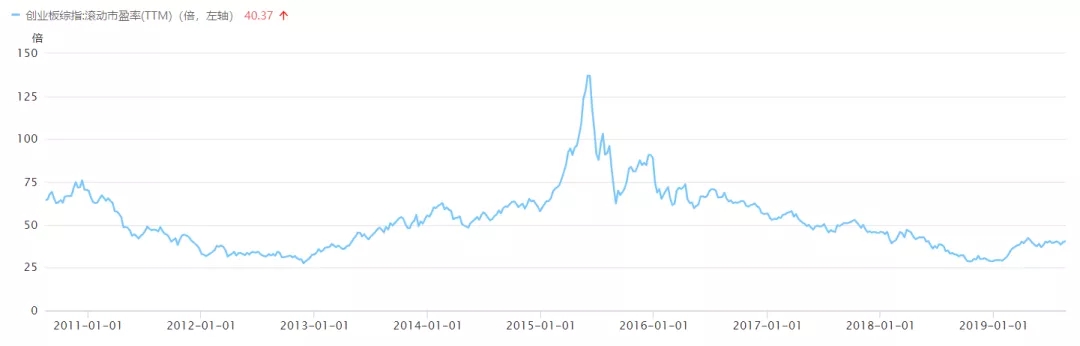

3、估值问题。

当前中证500指数和创业板指数(TTM加权),处于略高于历史低位,考虑今年不会有商誉计提,在指数同等点位下,年底估值还会下降,当前中小板估值处于2009年和2013年底部的位置。

不支持切换的一面:

1、需要考验后期业绩的持续增长力。

我们从上面主板中小板创业板历史增速对比可以看出,市场风格和相关指数板块的业绩增速有明显的关联性,2006至2007年主板业绩增长更好,市场风格偏蓝筹价值,2013年至2015年中小创板增速更好,市场偏中小成长,2017至2018主板增速更好,市场风格偏蓝筹价值。2019年基本可以确定创业板业绩将增长,但是2020年就需要考验真实增长动力了,市场对上市公司业绩反应敏感,需要相关上市公司业绩配合。

2、外资偏好。

试想自己假如买美股,会买哪些美股公司呢,基本可以确定大家会买熟悉的中概股和苹果谷歌这样的知名美股,而不会去买那些名字都没听过的美股。从外资机构偏好看,MSCI明显偏好大盘蓝筹,入选的几乎都是大盘蓝筹,富时罗素偏好相对均衡,大盘中盘小盘皆有,中小入选入选总数量相对占比多些。不过非这类指数的外资,在参与A股时,大概率只选知名度较高的蓝筹价值。

3、外部摩擦。

从博弈论的角度看,这个问题是长期的,反反复复为了争取谈判筹码。我们虽然可以推算出结论,最后一定是会在双方让步下解决这个问题,但到底什么时候解决,我们无法准确知道。

总的来看,风格切换当前具有一定的条件基础,但也面临着明年业绩的考验和外部摩擦的扰动。