——基金经理画像:易方达基金蔡荣成

人们常常对于短期的趋势过于乐观,对于长期的趋势过于悲观。今年这两种情绪同时在AI板块演绎了一遍。

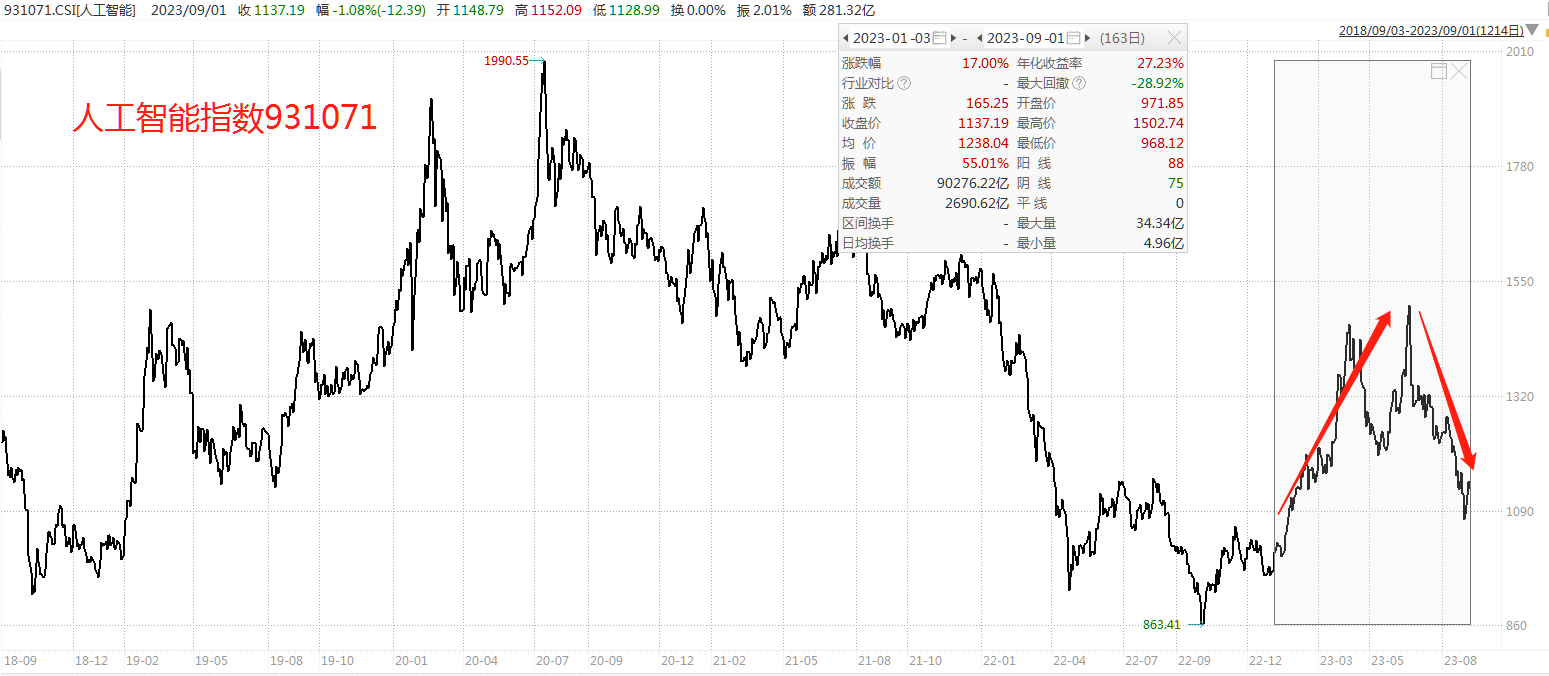

先是年初时在对ChatGPT乐观的带动下,人工智能指数上涨了近55%;随后又在对整体经济的悲观中,回调了近29%。

下图为近5年人工智能指数(931071)的走势,其中框内为今年以来的走势,波动剧烈(截至9-1,数据来源:wind)。

众所周知,今年以ChatGPT为代表的大模型出现,是科技领域一项具有划时代意义的创新,许多人认为这是AI领域类似出现苹果手机级别的一次变革。

但是截至9.1,人工智能指数今年以来涨幅仅为17%,对于一个正在迸发跃进的创新变革而言,相信长期空间远不止于此。近期的悲观情绪,可能使得市场忽视了这种长期趋势。

当然,这也给了我们一次上车的机会,特别是近期国内的『文心一言』『通义千问』等11家AI大模型通过国家部委备案,陆续上线。叠加“政策底”的出现,科技板块近期迎来了一波小反弹,可能意味着拐点的出现。

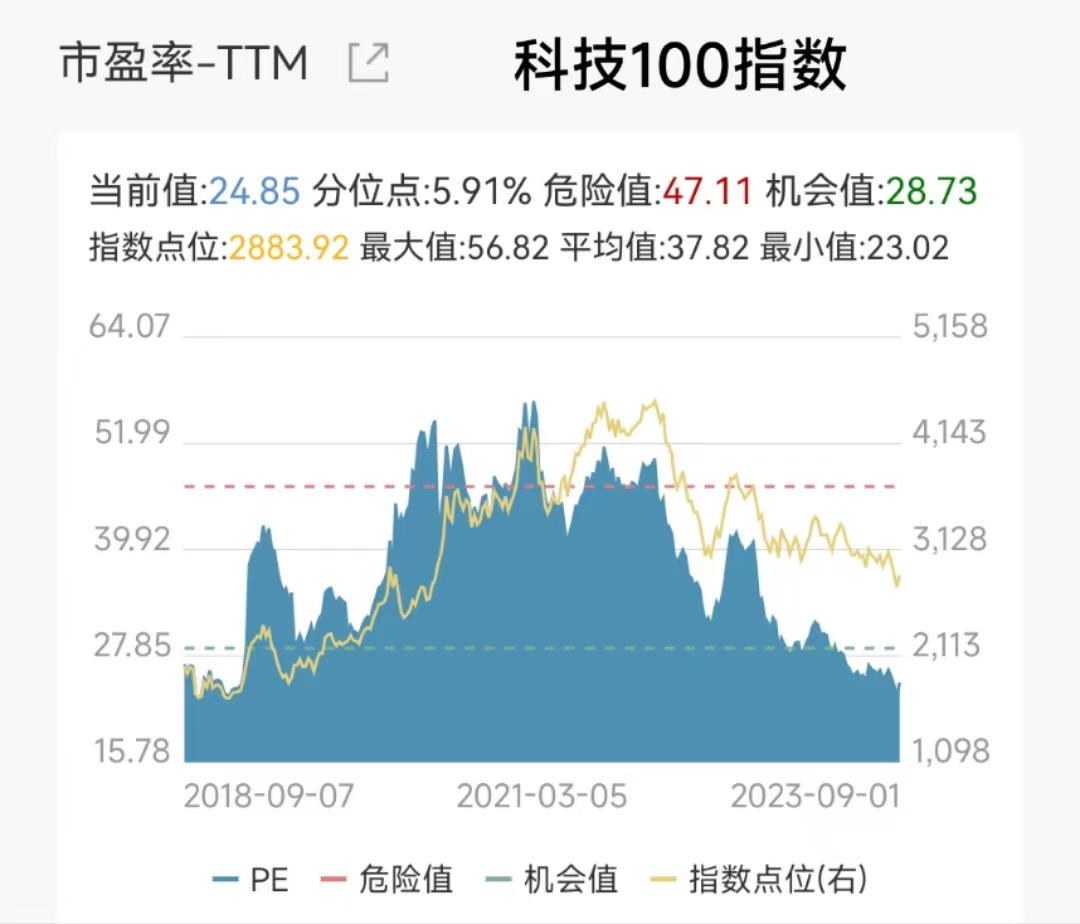

我们再观察一下上图会发现,即使是经过了今年的上涨,人工智能指数依旧在近5年较低的位置。观察整个科技板块,以科技100指数作参考,会发现其估值也处在近5年较低的位置(见下图,数据来源wind)。

当然,大家也可能观察到——科技板块波动剧烈不只是今年才这样,过去几年一直存在,这也是科技板块的一大投资难点。

最近,我在研究科技板块基金经理的时候,发现了一位兼具进攻和防守的科技成长风格基金经理,他任职以来收益排在市场前列,同时波动和回撤又低于同类基金。

我认为是一位当下非常值得关注的科技成长风格基金经理,本期【基金经理画像】栏目为大家介绍一下易方达基金蔡荣成。

一、基本情况

基金经理拥有通信工程和金融的复合学历,毕业后就加入易方达基金,后任TMT研究组组长、基金经理助理,覆盖过计算机、互联网、软件、人工智能等行业。2019年开始管理基金。

二、业绩和风控情况

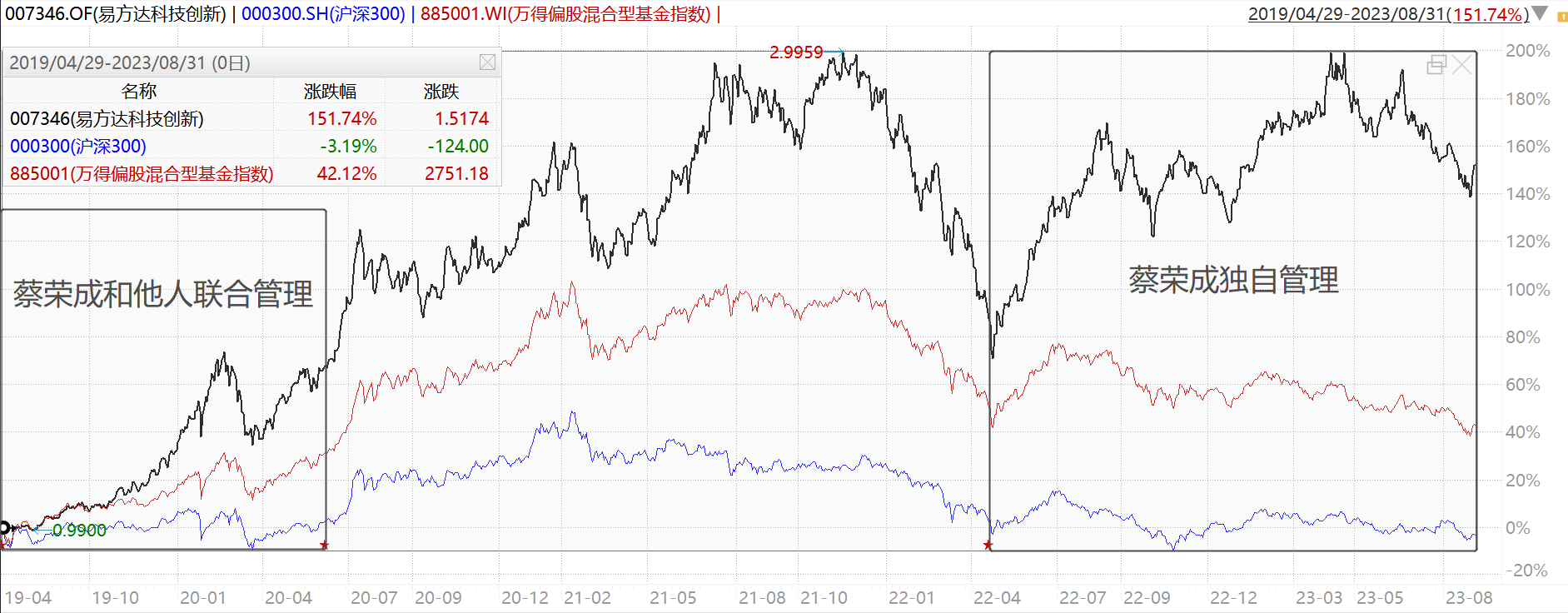

代表作是易方达科技创新,蔡荣成于2019-4-29任职,前期和他人共同管理,2020-06-06至2022-04-21曾暂时离任,之后其独自管理。

截至2023-8-31,该基金收益率为151.74%,年化收益率为23.67%,同期业绩排名76|2881。(数据来源:choice)

下图是该基金(黑线)对比沪深300(蓝线)和万得偏股基金指数(红线)

该基金定位于科技创新主题,成立以来,在首批7只科创主题基金中业绩排名第一,业绩表现突出。(从最晚成立的基金开始拉取数据,区间为2019-5-7至2023-8-31,数据来源:choice)

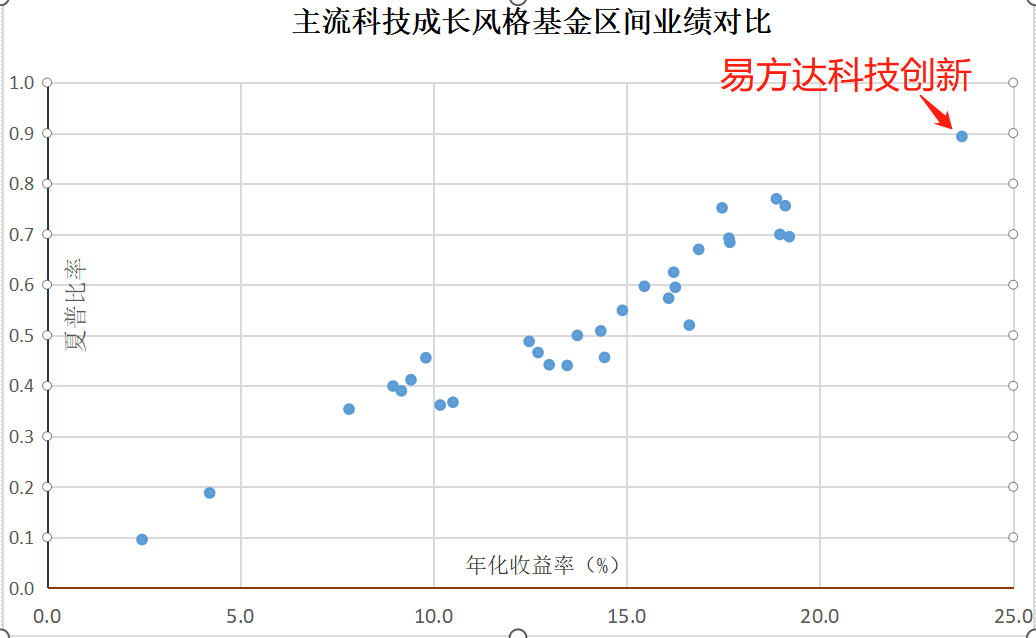

在科技成长风格的基金中,业绩和夏普比率也表现出众(区间为2019-4-29至2023-8-31,数据来源choice)

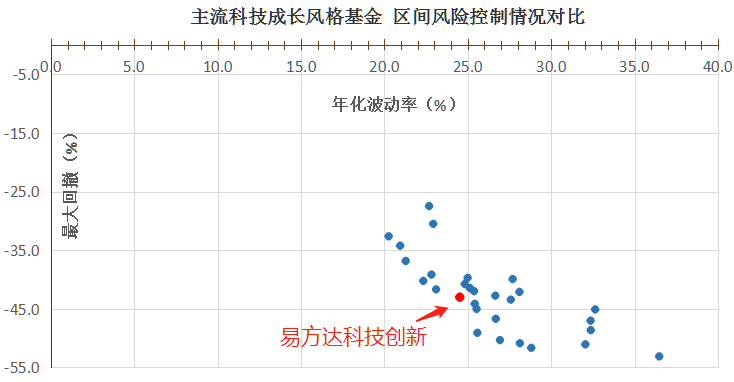

从风险控制来看,该基金的波动和回撤处于同类基金中等偏上的位置。

为了更好的观察基金经理的表现,我用他管理的易方达科技创新和易方达策略成长二号的走势进行拼接,下图为拼接后的净值走势,对比创业板指数。

该区间内,拼接的净值累计收益率为151.8%,与易方达科技创新的收益率接近。最大回撤为-32.87%,好于科技50指数同期的-49.27%,略高于偏股基金指数的-31.96%。(注意:数据仅供参考,区间为2019-4-29至2023-8-31,其中2020-06-06至2022-04-21的净值是易方达策略成长二号,数据来源choice)

综合来看,业绩表现出色,风控能力在同风格基金中也表现不错,或许是由于没有连续的净值,无法出现在各大业绩排行榜,因此还没有被大众熟知。

三、定量分析

(用易方达科技创新和易方达策略成长二号拼接)

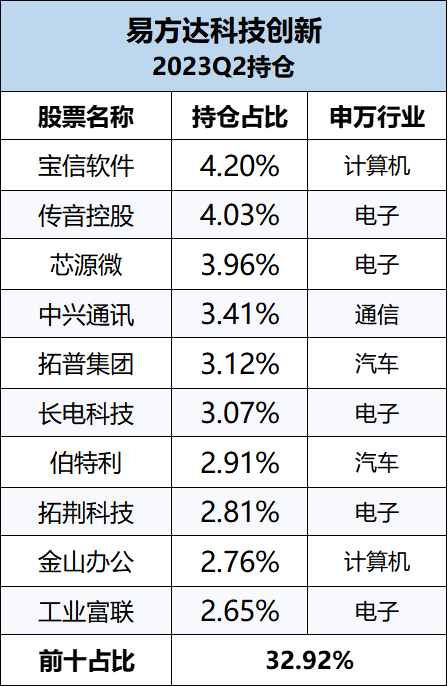

持仓方面,下图为2023Q2前十持仓(仅作为展示,不作为个股推荐依据)

当前前十持仓平均PE为38.6,平均PB为5.5,平均市值为1175亿,ROE为14.2%。行业以科技板块为主,市值偏大盘,风格偏成长。(数据来源:韭圈儿,2023-9-1)

历史持仓也一直聚焦于科技板块,对电子、计算机、通信等板块配置较多,还会配置一些军工、机械设备、医药、传媒、汽车等,避免行业过度集中。

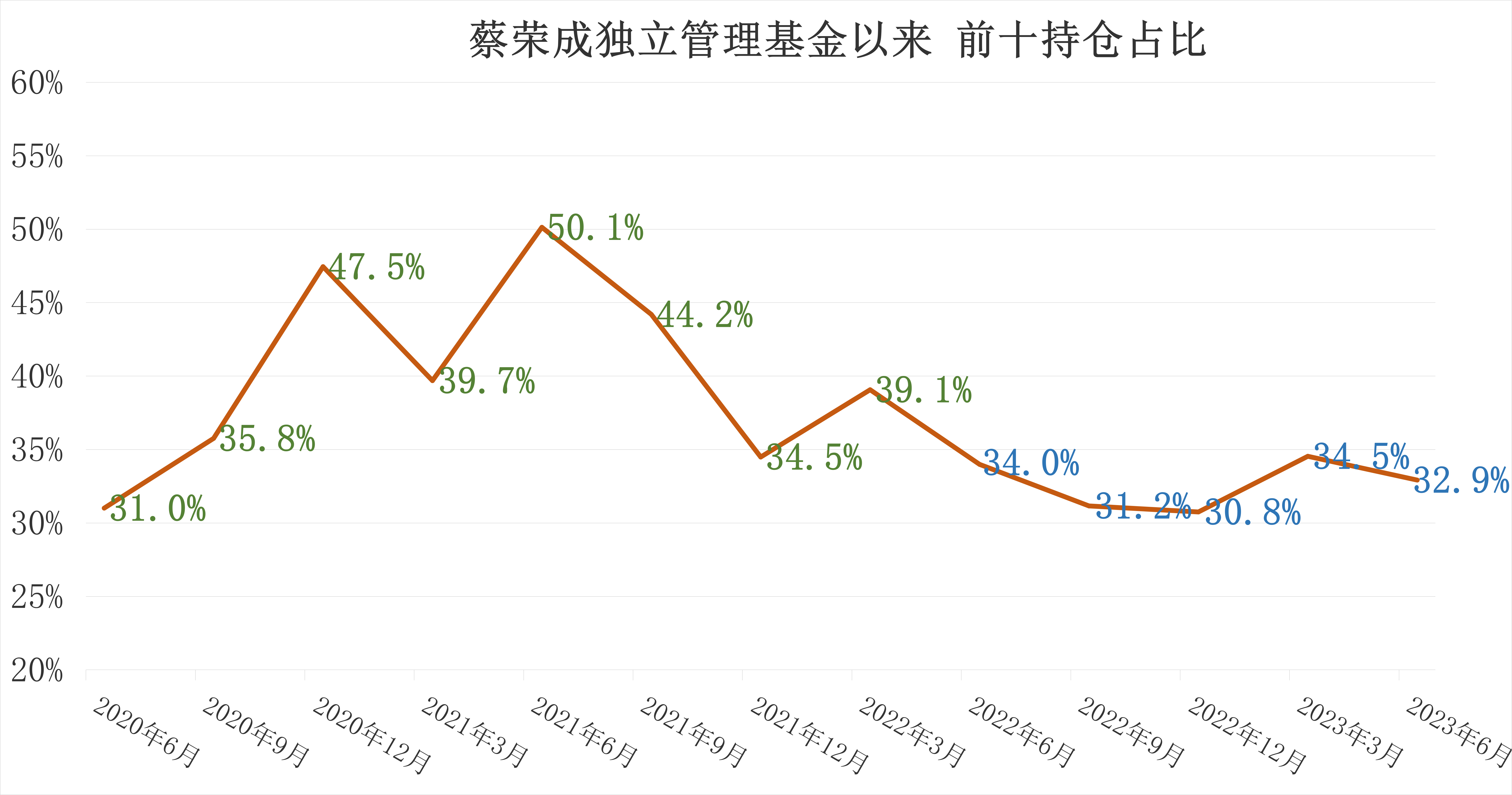

从持股集中度来看,自2020年6月独立管理基金以来,前十大持仓占比大部分时间低于40%,平均为37.3%,第一大重仓股仓位一般低于5%,持股适度较为分散。(数据来源:choice,蓝色代表管理易方达科技创新期间、绿色代表管理易方达策略成长二号期间)

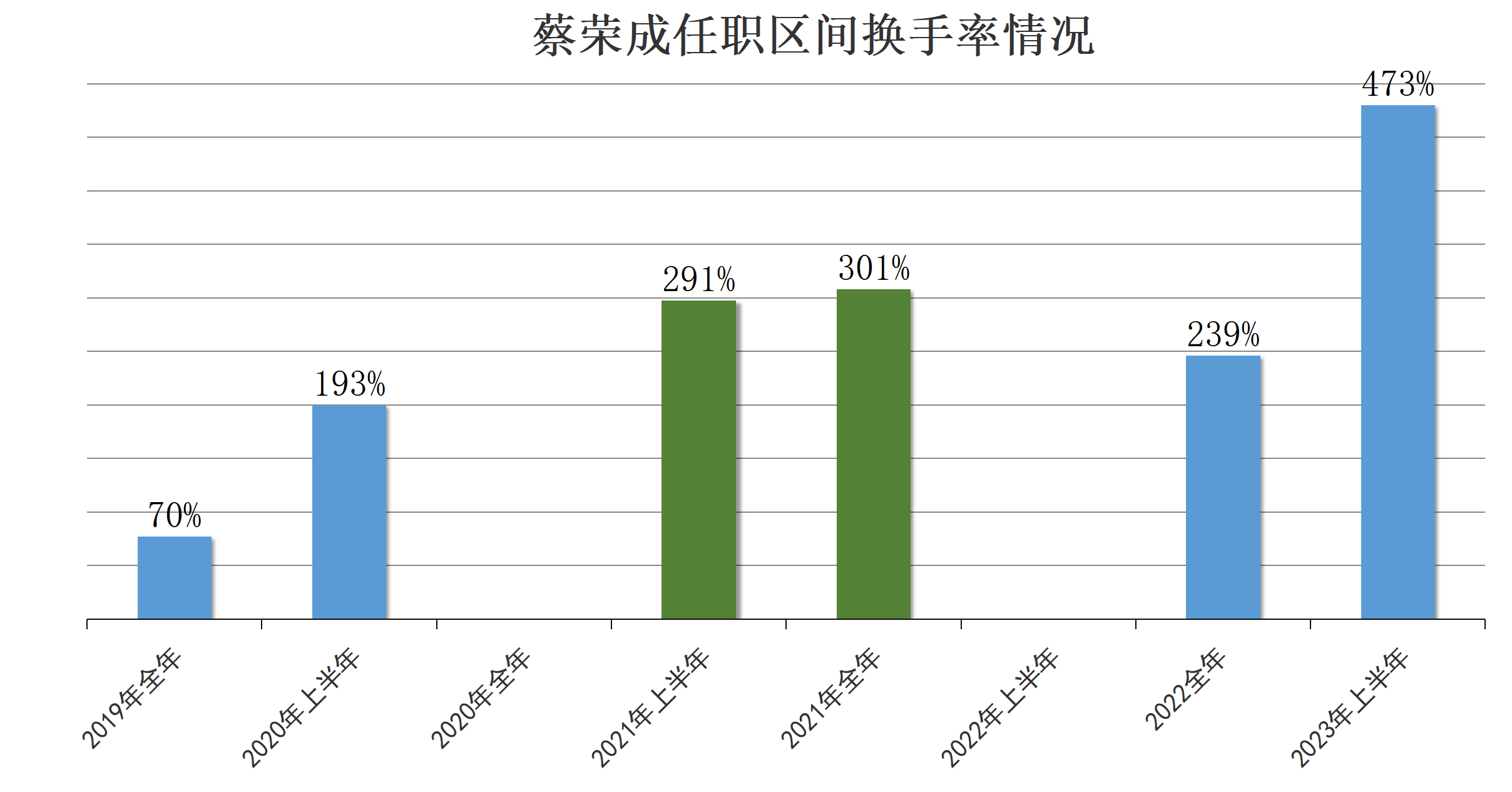

换手率方面,科技板块波动剧烈,基金经理的换手率不算高,大致接近市场平均水平。(数据来源:choice,蓝色代表管理易方达科技创新期间、绿色代表管理易方达策略成长二号期间)

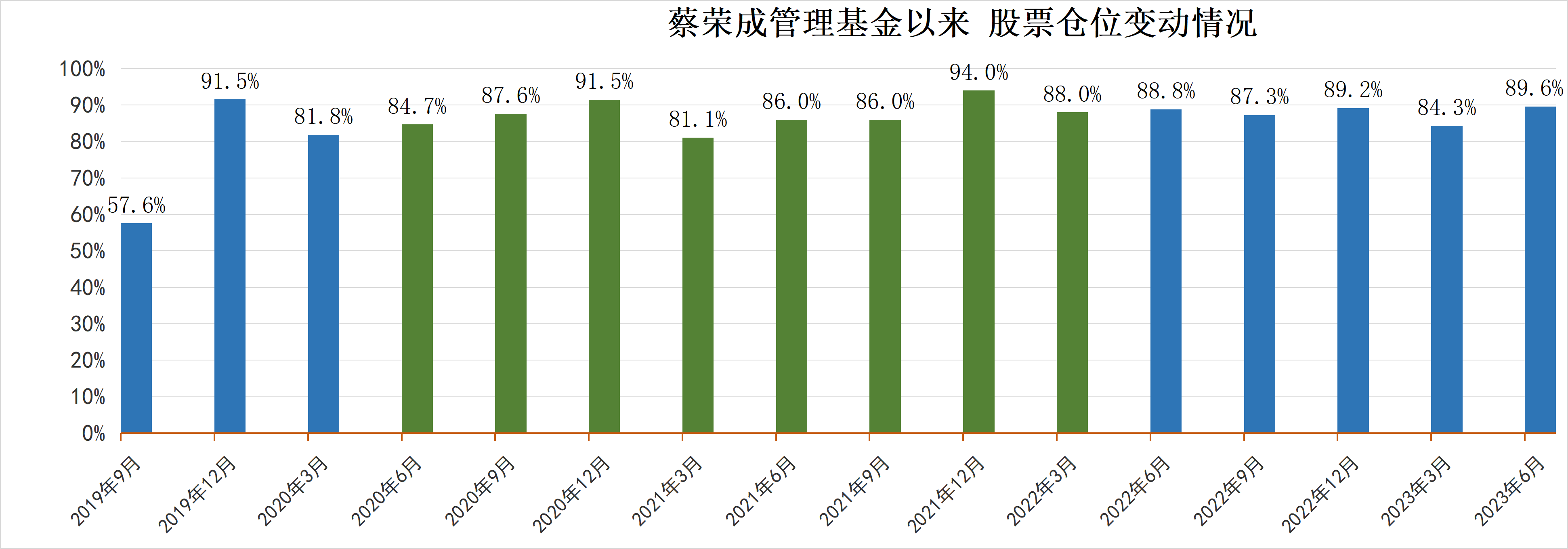

仓位方面,新基金建仓后,就一直保持了高仓位运作,不太做择时。(数据来源:choice,蓝色代表管理易方达科技创新期间、绿色代表管理易方达策略成长二号期间)

作为易方达自主培养的经理,蔡荣成近几年也开始逐渐得到了机构投资者和内部同事的认可。2023年中报显示,易方达科技创新的机构资金占比高达69.7%,并被10只FOF持有,内部员工持有比例为0.12%,而基金经理本人持有份额为50~100万份。

四、投资框架分析

在投资风格上,基金经理认为成长能解决内卷等一系列社会困境和投资难题。这个时代更需要去做蛋糕而不是分蛋糕。

赔率也是他思考问题的一个重要维度,通过估值和赔率进行行业比较,挖掘市场热度不高的成长型公司,基于赔率优化胜率。所以我们会看到,基金经理对个股的配置比例一般不会很集中。

他深耕科技能力圈,以底层技术革命或者商业创新为投资出发点,不断提升自己对新技术、新产品的敏感度和认知水平。

在行业研究中,他会兼顾需求和供给,寻找成长的主次矛盾。

供给维度可以观察到很多周期底部与顶部的迹象,如果忽略成长的周期性和非连续性,一味的做线性外推,很容易导致犯错,要尽量避免供给过剩的标的。

需求维度可以挖掘产业和企业的非线性成长带来的投资机会,相信创新、成长与变化能带来显著的增量价值,关注低渗透率往中渗透率发展过程中有限供给的产业和优秀企业。

科技行业的关键词是变化,蔡荣成会重点关注技术突破。我们在2022年四季报中能看到,当时基金经理就布局了AI相关的股票标的,把握住了2023年以来人工智能的行情,为投资者挖掘了相关领域机遇。(个股不作为推荐依据)

个股选择方面,他会高强度勤奋的“翻石头”,偏好处于高速成长、拥有技术创新建立的护城河、拥有优秀企业文化和管理层的公司。

组合构建上,虽然聚焦于科技板块,但是他也会尽可能的将行业、个股分散均衡,不孤注一掷,优化基金的持有体验。

风险控制方面,他注重积小胜为大胜,重视投资流程,控制上行收益和下行风险的匹配度。害怕的回撤是无法创新高的回撤,不怕可以创新高的回撤。

五、科技板块投资机会

人工智能的变革才刚刚拉开帷幕,随着大模型的逐渐成熟,应用的逐渐落地,曾经被互联网改变的行业会再一次被AI改变,无论是文字、图片还是视频,以及我们用的互联网应用都会集成 AI 功能,潜在市场空间巨大。

再看看其他科技板块:半导体和消费电子等板块处于周期底部,景气度有望在下半年迎来拐点;国产替代进入深水区,近期中国移动研发出国内首款商用可重构5G射频收发芯片、华为发布mate60,为科技自主可控注入了强大的信心;汽车的下半场是智能化,国内智能驾驶发展快速,也给国内汽车产业带来了新机遇。

综合来看,科技板块基本面迎来拐点,后市还有许多投资机会。

近期,蔡荣成有一只新基金正在募集——易方达科技智选混合(A类019003,C类019004)

该基金也是定位于科技主题,股票仓位为60%-95%,看好蔡荣成和科技板块的朋友们可以关注一下~

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。