投资有一个日历效应,而对A股来说,大家最期待的就是“春季躁动”了。

今年的“春季躁动”还有一个“加分点”,那就是:A股这个春天,“很便宜”!

图片来源:网络

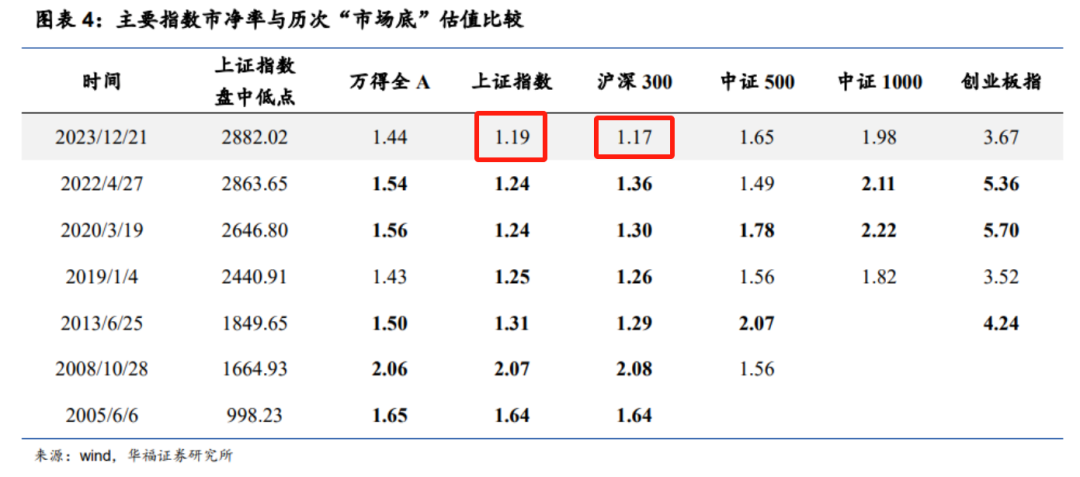

华福证券研究所有一组统计,将当前A股与历史上6次比较低迷的阶段进行估值比较。

可以发现,从市盈率来看,创业板指已经创下历史新低,比历史上6次低迷阶段的市盈率水平都要低;同时,上证指数和沪深300指数的市盈率水平也已经低于2008年1664点的水平。

市净率的底部特征更加明显:

上证指数和沪深300的市净率携手创下历史新低。

其中,万得全A指数市净率已与2019年初持平,显著低于其余历次市场低位水平。而中证500、中证1000、国证2000指数市净率分别位于2010年至今(或指数发布日以来)的3%、3%、6%的极低位置(数据来源wind)。

英国历史学家托马斯麦考利写过一句话:“正确了解过去的人往往不会对现在持有忧郁或悲观的看法。”

市场经过几轮调整,底部特征已经相当明显,市场的钟摆已经接近极限。

而从基本面来看,我们作为全球新兴市场的一部分,复苏虽迟但到。经济复苏预期加强+流动性宽松+资本市场激励,共同指向了权益市场存在反弹的可能性,市场或具备出现指数级别行情的条件。

如何抓住当前市场“捡便宜”的机会?

01

“聪明钱”买什么?

机构向来被称为资本市场市场中的“聪明钱”,作为大资金,它们抄底也更敏锐。如何抄底?不妨先看看“聪明钱”都在买什么。

根据基金2023年中报数据,我们做了一个统计,发现2023年中报机构持仓占比超过80%,且持仓份额较2022年年底仍然持续增长的偏股型基金(股票型基金、偏股混合型基金、灵活配置型基金)共有270只,这些基金大致可以分为四类:

一类是指数基金,包括沪深300ETF、创业板ETF、中证500ETF等,占比接近30%;

第二类是量化策略基金,这类基金在去年成为机构增持的重点;

第三类是行业基金,但去年机构大幅加仓的行业基金数量并不多;

还有一类就是以“策略”、“精选”、“稳健”为主题的主动管理型基金,这类基金大多主打均衡型的投资风格。

在第四类产品当中,我们发现,有一些基金在过去两年成为了机构逆势抢购的对象,虽然市场整体下跌,基金规模却呈现数量级的增长。

数据来源:Wind

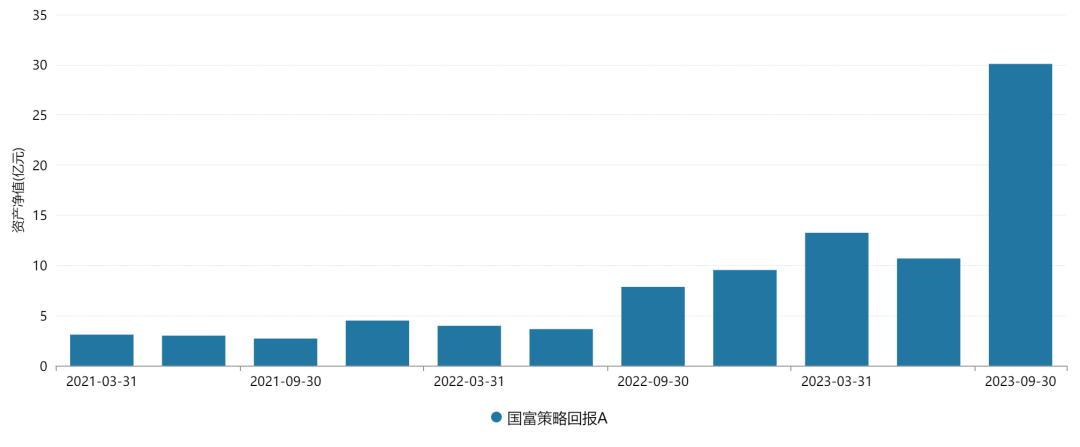

以国富策略回报为例,据定期报告数据,该基金在2021年一季度末的规模为3.09亿元,到了2023年中报,基金规模增长到了10.68亿元,机构持仓占比达到93%;去年下半年,市场加速下跌,基金募集告冷,国富策略回报的规模却逆势大幅增长,从10.68亿元一路增长至三季度末的30.07亿元,规模增长了1.8倍!

在市场下行的过程中,国富策略回报为何突然引发机构资金抢购?机构抄底的逻辑是什么?

02

“战胜基金经理”不是梦?这只基金凭什么?

在国富策略回报的2023年基金中报里面,我们发现了机构资金抢购的“秘密”。

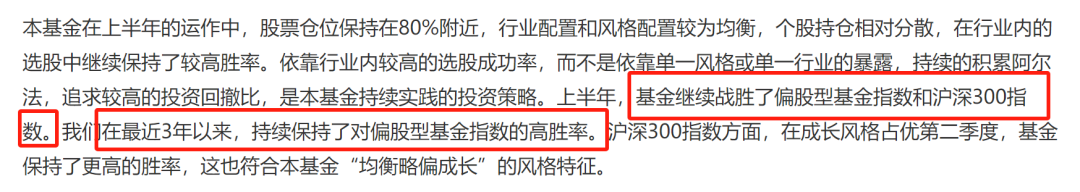

也就是说,该基金以80%的股票仓位,持续战胜偏股基金指数和沪深300指数。

这个能力有多稀缺?

首先来看看,持续战胜沪深300指数,难度有多大?

注【1】

资料显示,国富回报策略的基金经理王晓宁自2019年三季度起,采用以沪深300指数为锚,通过大类行业内主动选股,追求累积相对稳定的超额收益的策略。

可以简单理解为,沪深300指数的“主动增强策略”。

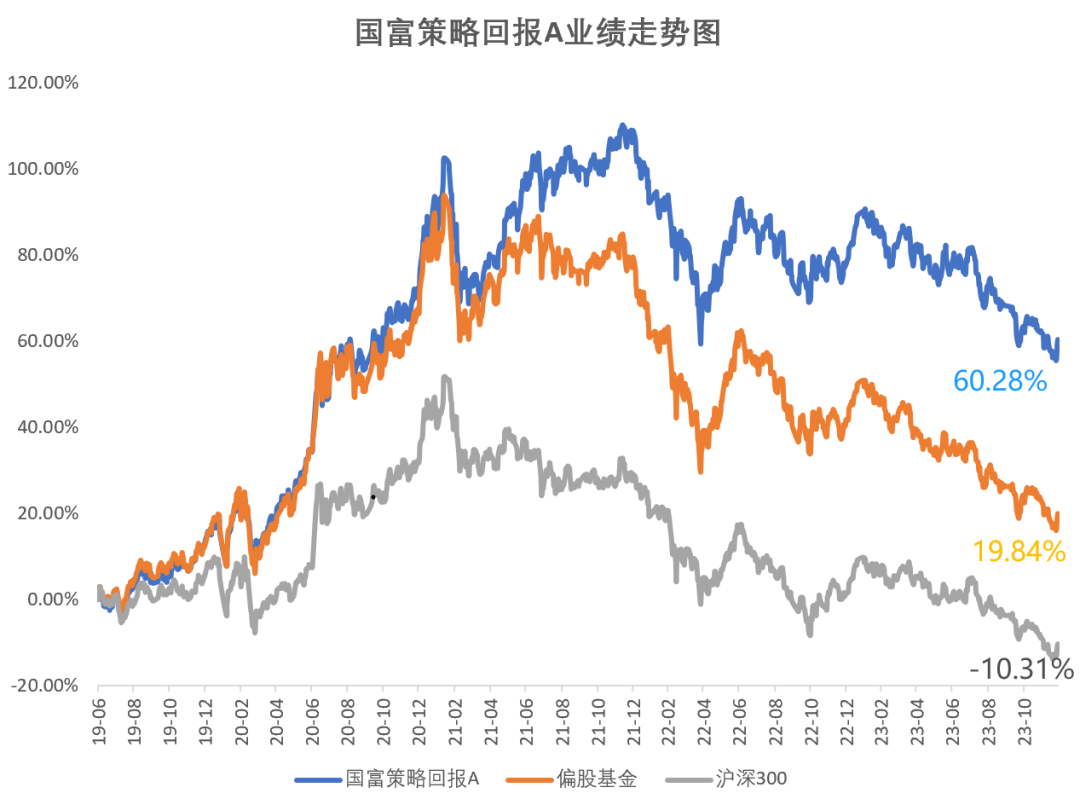

根据Wind数据统计,自2019Q3-2023Q4的18个季度中,该基金有16个季度战胜沪深300指数,胜率88.89%,而同期916只晨星积极配置-大盘成长型基金中仅3只达到这一水平。

国富策略回报的另一个稀缺点在于:它还在持续战胜“基金经理”!

Wind数据统计显示,2019Q3至2023年年底,国富回报策略A累计回报率达到60.28%,相对沪深300超额收益为70.59%,相对偏股基金指数超额收益为40.44%。

如果说沪深300指数反映的是A股市场的平均收益水平,那么,偏股基金指数反映的就是偏股基金的平均收益水平。

可以说,国富策略回报之所以成为机构宠儿,就在于它完成了两个高难度动作:持续战胜沪深300,持续战胜同行。

那么,国富策略回报是如何做到的?

从2019年三季度开始,国富策略回报都会在基金季报中披露自己的策略:

“依靠行业内较高的选股成功率,而不是依靠单一风格或单一行业的暴露,持续积累阿尔法,追求较高的投资回撤比。”

研究了一圈下来,我们将其概括为6个字:放弃、增强、监测。

“放弃”行业轮动

前面我们提到,可以将王晓宁管理国富策略回报的思路简单理解为“沪深300指数的主动增强”。一般来说,对标指数的增强型基金,大多是对标指数进行行业配置,并在适当的时候通过一定程度的行业偏离,获取超额收益。

但国富策略回报从一开始就选择了放弃行业轮动的策略。

据国富策略回报的基金经理王晓宁介绍,他们将A股31个行业划分为七个大类(深度价值、消费、医药、资本品、TMT、周期、金融),在具体投资的时候,采取的是行业均衡策略,会适当规避弱势行业,但极少进行行业轮动。

为什么放弃行业轮动?

王晓宁认为,市场主要由两类投资者构成,一类是趋势投资者,这类投资者关注的是趋势上涨带来的投资机会;另一类是均值回归型投资者,他们追求的是低估值高性价比的投资机会。

“在一个强趋势当中,这两类投资者的做法常常南辕北辙。”王晓宁说,这两种理念下的行业轮动模型,大多数情况下给出的结论也是反着来的,只有极少数情况下,才会出现两个强买入信号的叠加。

同时,从过去几年的市场经验来看,极少有基金能够通过行业轮动持续跑赢市场,在王晓宁看来,行业轮动在组合投资中无法保持稳定的高胜率,放弃行业轮动,相当于降低整个组合犯错的可能性。

巴菲特说:“聪明的投资者从不试图翻越7英尺的高墙,而是专注寻找轻易可跨的1英尺栏杆。”

放弃做缺乏确定性的事,这是王晓宁提高投资胜率的第一步。

“增强”选股,创造超额收益

超额收益来自哪里?

每个月,国海富兰克林基金的风控部门都会出具一份国富策略回报的业绩归因报告,在这份报告中,清楚地显示出了组合里面每个行业的收益情况以及相对市场的超额收益水平。

让王晓宁颇为骄傲的是,从2019年三季度以来,国富策略回报一直都保持着行业内选股的较高胜率。

“我们在大类资产配置上基本是不动的,行业的偏离也不大,意味着几乎都是靠选股贡献出超额阿尔法。”王晓宁说。

比如今年AI上涨的时候,基金净值涨了,究竟是“运气好”靠仓位取胜,还是真的在这个领域具备深度研究的能力,很多人可能很难分得清,但通过细致拆解业绩归因,数据就可以告诉基金经理,是否真的是通过选股能力获得了超额收益。

如何持续在全市场这么多行业里面选出阿尔法?

首先,这与基金经理王晓宁的从业背景密切相关。

王晓宁拥有20年证券从业经验,10年公募管理经验,目前是国海富兰克林基金研究分析部总经理,有着多年的研究团队管理经验。这份工作要求他长期跟踪各大行业,行业长板较多,能力范围较为广泛。

根据质地、景气、估值三因子模型,王晓宁会在自己擅长的行业中,优选质地+景气向上的公司,并用估值因子进行风险评估,作为组合中的个股来源。

其次,国海富兰克林有一个“特种兵”式的研究部,每一位研究员都在各自的行业里积累了一定的研究厚度,他们也是给组合贡献优秀个股的智囊团。

从行业分布上看,大制造和周期行业一直以来都是国海富兰克林的传统强项;近两年在TMT赛道上异军突起,积累了领先的研究实力;另外,在深度价值方面,国海富兰克林的权益投资总监赵晓东积累深厚,这也让国富的研究部始终对这个领域有着敏锐的认知。

第三,对于弱势行业,王晓宁在过去几年的投资实践中,也摸索出了一套应对的方法:适当规避,或者填入“困境反转策略”。

比如,对于医药行业,王晓宁采取的就是“困境反转策略”。在医药行业中选取一些被市场过分低估的优质公司,在过去两年医药行业的持续调整当中,这套策略也为组合贡献了一定的超额收益。

监测组合动向,保障决策“卫生”

说起指数增强型基金,很多小伙伴可能会想到量化基金,其实,国富策略回报也会应用到量化策略,但对王晓宁来说,量化最大的作用在于风控。

在产品运作的过程中,王晓宁会密切监测组合的两项指标:一个是相对收益的回撤情况,一个是行业的偏离和暴露。

比起投资的艺术性,在管理国富策略回报的时候,王晓宁更注重的是在框架内的理性投资,他把国富策略回报称为一只“有约束的主动型基金”。

什么意思呢?王晓宁的组合管理目标是要力求获得超越业绩比较基准的投资回报、稳定跑赢行业中位数,一旦偏离这个目标,就要及时修正行业的偏离度、调整个股,让基金“戴着镣铐跳舞”。

丹尼尔卡尼曼在《噪声》一书中写道:

“噪声是隐形的敌人,战胜隐形的敌人也只能取得隐形的胜利,但是,就像保持身体健康需要讲卫生一样,决策卫生至关重要。

一位患者的手术成功后,你会相信这是外科医生的妙手回春挽救了患者的生命,但如果外科医生和手术中的其他人都没有洗手,这位患者可能已经一命呜呼了。做好杀菌消毒工作可能没有什么值得炫耀的,却会产生实实在在的好处。”

对王晓宁来说,保持对组合波动方向的“监测”,严守投资纪律,就是一种“决策卫生”。虽然有时候可能会牺牲组合的锐度,但想要稳定持续地战胜两大投资目标,就要最大程度降低组合犯错的机会。

03

如何更好地战胜市场?升级版策略在路上

看到这里,可能有小伙伴会跟我一样很好奇,国富回报策略不是还有2个季度没有战胜沪深300,那2个季度里面,究竟发生了什么事?

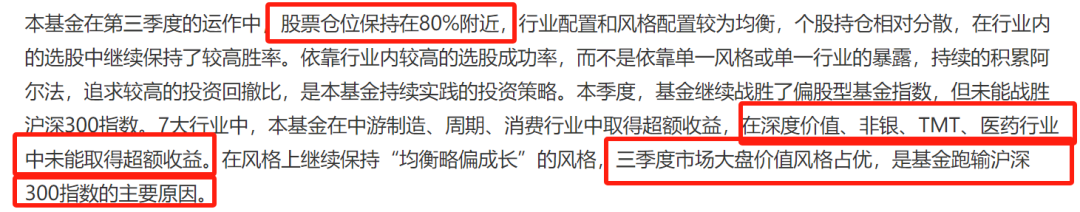

从数据上看,该基金跑输沪深300指数分布是在2023年Q1和2023年Q3,基金季报中对这两次操作都进行了详细的业绩归因。

2023年一季报中,基金经理写道,

在2023年三季报中,则有如下表述,

从这两次业绩归因中可以发现,跑输的主要原因其实都源于产品仓位限制。

基于产品合同,该基金的股票仓位不得超过80%,王晓宁在操作中对行业和风格保持均衡配置,而对于上文提到的A股七个大类行业中的“深度价值”部分,由于这类资产通常具有高股息、低波动的特点,所以王晓宁选择用可转债代替部分“深度价值”的配置。

在大多数情况下,这一策略都运作良好,但在2023年Q1和2023年Q3,市场红利策略、大盘价值风格表现非常强劲,而可转债在此期间表现不突出,导致这部分资产出现阶段性跑输。

如何解决这个问题?

国海富兰克林日前推出了一只新产品——国富招瑞优选股票基金(A类019079;C类019080),根据合同,该基金股票仓位上限可以达到95%,王晓宁表示将继续采取与管理国富策略回报类似的投资策略,以中证800指数为锚,通过大类行业内的主动选股,争取依靠较高的选股胜率,追求累积相对稳定的超额收益。

一方面,该产品解决了仓位上限的问题,可以更好地对标相应指数,将“深度价值”策略也纳入投资范围;

另一方面,中证800指数是沪深300+中证500,能够更全面反映A股的整体情况,充分布局底部反弹的机会。

04

结语:提前为市场反弹“打个底”

中证800当前处于什么位置呢?

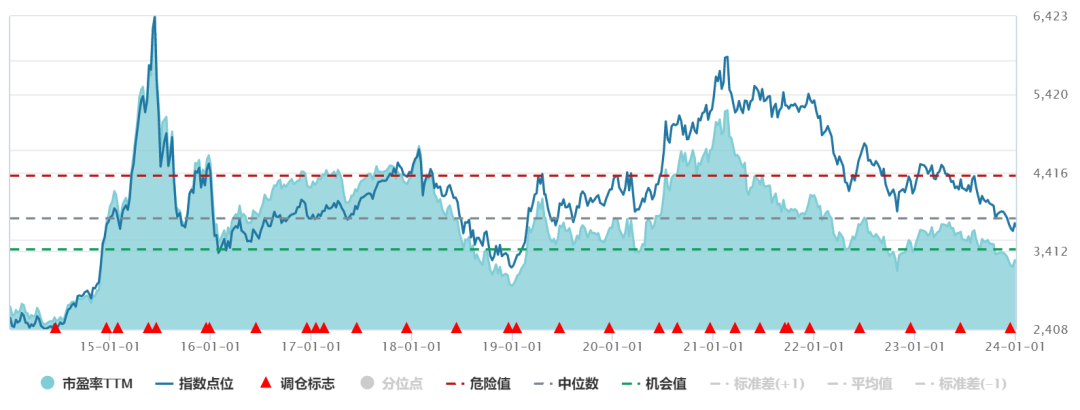

表:中证800近十年市盈率TTM

数据来源:Wind,截至20240102

Wind数据显示,截至2024年1月2日,中证800指数市盈率TTM的市盈率为12倍,已经低于近10年86.13%的交易日,与2018年年底11倍的水平相当接近,估值底特征明显。

从长期的角度来看,A股已经出现难得的“打折季”。

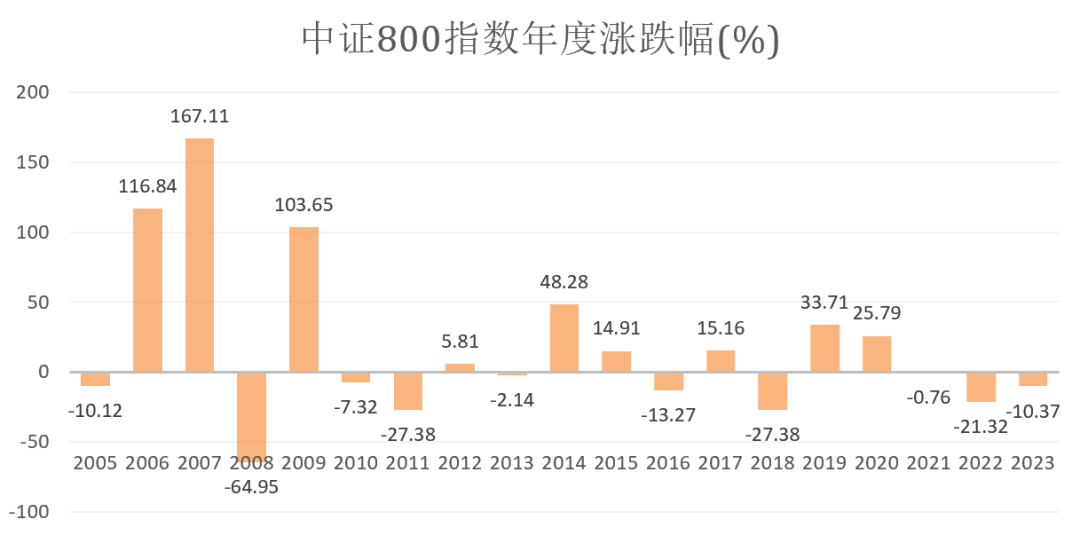

数据来源:Wind

从中期角度看,中证800指数在过去的2021、2022和2023年,已经连续三个年度录得下跌,这是该指数自2004年12月31日发布以来的首次,也是历史上累计跌幅较大的一次,2024年的反弹还是值得期待的。

在这个时点上,选择一位历史相对市场和同类基金都能保持较高胜率的基金经理,有望分享市场触底反弹的贝塔效应,也有望积累超额收益,争取跑赢同类基金。将这样的底仓型产品为投资组合“打底”,是相对稳妥的选择。

业绩数据

注【1】:基金业绩来自定期报告,同类为晨星大盘成长基金,统计区间:2019.7.1-2023.9.30,仅3只基金累计15个季度跑赢沪深300,参与统计同类基金共916只,沪深300指数和同类基金各季度业绩数据来源于wind。国富策略回报混合成立于2011.8.2,近五个年完整会计年度2018-2022年业绩为-23.35%、39.28%、54.39%、18.22%、-14.87%,同期业绩比较基准业绩为-13.83%、21.15%、16.09%、-1.77%、-13.00%。业绩比较基准为沪深300指数收益率*60%+中债国债总指数收益率(全价)*40%。现任基金经理王晓宁自2013.7.30开始管理。基金经理王晓宁在管同类混合型基金国富鑫颐收益、国富安颐稳健因成立时间较短,无同期完整会计年度业绩。基金历史业绩不代表未来产品收益,投资者需要关注产品收益风险波动。

注【2】:业绩数据来自海通证券,指数数据来自wind,偏股基金指数代码930950,截至2023.9.30。概率计算方式:任意时点买入并持有国富策略回报1年战胜偏股基金指数的天数除以所有持有天数。基金详细业绩详见注1。基金历史业绩不代表未来产品收益,投资者需要关注产品收益风险波动。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END